本期策略主理人

王浩 | 基金经理

广发基金资产配置部

纽约大学金融工程硕士,近10年投研经验。专注于基金和FOF投资,擅长量化与分析。

------------------------

11月24日,我们的指数100份组合度过了它的第一个“生日”。

作为一款专注指数基金的投顾组合,过去一年,我们通过逆向投资、灵活轮动、不定期发车的运作模式,赢得了超15%的收益,大幅跑赢偏股型基金指数及组合基准,在震荡市场中展现出了亮眼的业绩表现。

同时,我们也一直希望真正从投顾的层面,探讨“基金挣钱、基民不挣钱”的困境,用高频的投资操作和陪伴内容,为大家带来更好的投资体验。数据显示,指数100份持有人的平均收益率约12%,盈利客户占比超81%,客户复投率超97%,整体投资体验良好。

数据来源:广发基金,数据截至2024.11.24,其中持有人平均收益率=截至统计期末指数100份组合客户收益率/截至统计期末指数100份组合持有客户数,盈利客户占比=截至统计期末指数100份组合正收益账户数/历史以来指数100份组合买入客户数,客户复投率=截至统计期末指数100份组合复投客户数/历史以来指数100份组合买入客户数

因此, 今天也借这个机会,用几个问题和大家复盘一下指数100份这一年来的成长和想法。

1.近一年收益超15%,我们做了哪些事情?

2.为什么要选择指数100份?——独特的策略

3.目前仓位已经达到39%了,未来会怎么做?

Q1:近一年收益超15%,我们做了哪些事情?

我们做过最正确的事之一,就是在组合设计的层面保留大量灵活操作的空间,能够充分发挥组合策略在行业轮动、市场择时方面的能力,积极把握震荡市中的波段机会。

指数100份的核心投资策略是:将总计划投资资金等额划分成100份,在不同的时间点,择机、择时为提供发车买入某些指数基金的信号,在合适的时候也会发出止盈卖出信号。

这个策略比较特别的点在于:

每一次发车的指数基金都可能是不同的,比如这次买的是中证1000,下次可能是银行指数。我们会根据估值、情绪、动量等指标去选择标的,做出非常积极的操作。

每一次买入和止盈的时间点是不确定的,没有固定的发车日,我们会根据广发基金估值模型定量定性分析,如果判断市场环境合适就会发车,操作会更灵活。

从目前的组合收益来看,也可以看到这样的设计带来的好处:

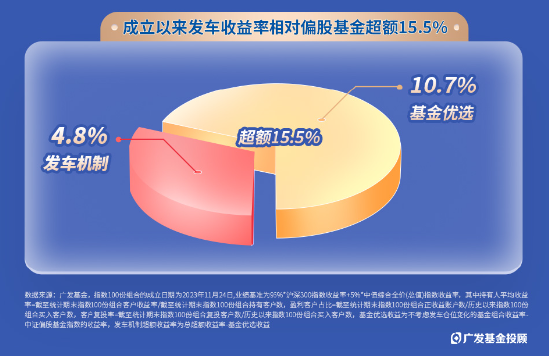

过去1年,我们指数100份组合获得了15.7%累计收益,收益大幅跑赢偏股基金指数(0.2%)和基准(9.0%);

较偏股型基金指数的超额收益率达到15.5%,其中基金优选贡献10.7%,发车机制贡献4.8%;

风险回撤方面,近一年组合最大回撤14.4%,而同期偏股基金最大回撤18.2%,基准最大回撤13.6%。

这并不是件容易的事。自组合去年11月底推出以来,市场整体经历了较大的波动。以上证指数为例,2024年两度触及2700点以下,9月末又在10个交易日内,从2689点的相对低点冲高到3674的阶段性高点,市场的波动性也加大了投资决策的复杂性。

而指数100份,一方面通过灵活选择标的、积极择时低买高卖的方式,为大家降低了持仓成本,另一方面也适时通过止盈信号,帮助大家落袋为安,避免盈利过山车。

最终也收获了较好的持有人体验:持有人平均收益率约12%,盈利客户占比超81%,复购率超97%。

Q2:为什么要选择指数100份?——独特的策略

我们可以比较自信地讲,指数100份的设计理念和投资策略,在目前市场上还是比较独特的,组合主打的是被动基金+积极轮动+灵活择时的“综合的基金投资解决方案”。

从大类资产配置(海外和A股我们目前都有持仓),到行业和风格轮动(采用核心+卫星策略,并充分分散风险),再到基金优选(虽然大部分是指数基金,但我们也有一些指增,会在“公募优等生”中优中选优),同时结合了逆向策略、积极择时的分笔发车投入,整体上是一个比较完善的基金投资框架的实践。

而且,这可能与大家比较熟悉的主动型基金投顾组合有比较大的不同,指数100份的轮动跟踪频率非常高。

组合的核心理念就是以逆向投资、价值投资,去逢低布局,分笔买入有投资价值的指数品种,等市场估值分位上涨再择机分批止盈卖出。

因此,这一年来我们积极轮动,一共发车18期,共买入了44份指数,卖出了5份,当前占总体(100份)仓位比例39%,持仓品种覆盖沪深300指数、中证500指数等宽基指数,也优选了部分行业指数完成了一些较为精准的择时操作,如通信设备指数、中证1000指数等。

目前来看,效果还算不错,整体做了到近一年超15%的累计收益。

- 通信设备指数

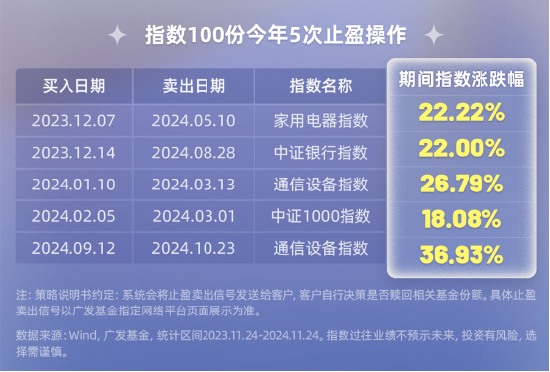

今年以来,我们在通信设备这个指数品种上共做了4笔操作。

1月10日,基于对全球AI产业趋势的研判,因此建仓了1份中证全指通信设备ETF联接基金。

建仓2个月,受益于国内外AI大模型应用的加速落地和算力基础设施的需求提升,该板块建仓两个月后已大幅上涨20%。经历了这一波反弹后,我们选择在3月13日止盈卖出这份指数,将收益落袋为安。

随后,时隔半年随着通信设备指数持续回调近15%,价格再次来到低位。我们一方面考虑到当时组合在通信板块指数基金上的持仓有所缺失,而新质生产力依然是比较确定性的主线,有一定板块平衡配置的价值;另一方面美联储9月降息确定性较高,或将带来流动性提升,对成长板块亦有所提振,因此我们9月12日再次布局该板块。

幸运的是,刚好赶上了9月底以来这一波快速反弹行情,该品种在不到一个月时间上涨34%,即便是在这波反弹期内也是弹性较高的品种(同期上证指数涨幅为21.35%)。

遵循组合策略一贯的低买高卖理念,本笔操作已经远达到了我们的目标,因此在10月23日选择了阶段性兑现收益,再次止盈落袋为安。

- 中证1000指数

2月5日,我们建仓发车了中证1000指数,而那天刚好也是年初以来A股市场下跌的阶段性低位。受到衍生品和机构风控的流动性冲击影响下的小盘股走出了短期极端行情,我们判断后续的修复空间比较明确,因此做出了买入动作。

随后的市场如我们所料,迅速回升,一直反弹到了3月初,此时中证1000已经较大程度上修正了前期因为流动性冲击和情绪面导致的超跌,因此在3月1日获利超20%后,组合选择了止盈。

7月下旬时,中证1000指数再次回调了约14%,基本跌回至2月初的位置;同时,指数估值

位于近3年15.23%的分位数水平,已处于相对低位。基于逆向投资的原则,我们选择了继续发车买入,并持续持有。

回顾来看,从止盈策略的角度,指数100份成立以来已经止盈了5笔,并且单笔止盈收益率做到了约20%,也为组合贡献了较多的超额收益。

注:广发基金基于多维度定量指标,结合投资团队的综合分析,发出发车买入、止盈卖出信号,不代表广发基金对投资收益作出任何保证或承诺,存在因市场环境等因素一直未止盈甚至亏损的可能。广发基金发出发车买入、止盈卖出信号时,系统会将信号发送给客户,客户自行决策是否申购、赎回相关基金份额,可能存在因客户未(及时)根据建议进行操作、自行调整每份投资资金所对应的扣款基准金额或加入本基金投资组合策略时点不同等原因,导致其实际收益率与标准组合策略收益率出现偏离,甚至可能出现亏损的风险

Q3:目前仓位已经达到39%了,未来会怎么做?

2024年市场一直在起起伏伏,尽管过程较为曲折,但目前整体的投资情绪还是比较乐观的,9月后的市场在政策的积极变化下扭转弱势,主要指数年内收益转正。

展望2025年,我们认为主题可能是“轻舟已过万重山”。

从基本面来看,在积极的政策加持下,基本面和盈利增长的拐点有望在2025年进一步确认,支撑指数进一步震荡上行。但是不同于2024年4季度的估值修复普涨行情,2025年的分化可能会有所加剧,有业绩支撑的成长行业或有望获得更多资金面关注。

从具体操作来看,组合目前已经发车39份,当前占总体(100份)仓位比例39%,大部分发车份额已经实现盈利。考虑到在积极宏观调控下,更多可能会选择震荡的形式逐步消化压力,因此2025年我们预计将加快建仓节奏,尤其是一些低位品种。

此外,我们后面也会继续保持对于市场的关注和敏锐度,监控各个指数品种的发车信号,为大家把握震荡市场中的发车和止盈机会。

当然,在这个过程中,也将通过发车文章等形式,与大家分享我们的最新观点和操作。

如果你认为指数100份的理念,可以承受一定波动、愿意长期坚持,非常欢迎大家和我们一起,拥抱周期,做一些当下看来难而正确的事情!

(本文来自:广发基金投顾)

风险提示:广发基金提供的基金投顾服务不能确保您获得盈利或本金不受损失,广发基金不以任何方式向您做出不受损失或者取得最低收益的承诺。基金投顾服务的过往业绩并不预示其未来业绩表现,为其他客户创造的收益并不构成业绩表现的保证。基金投顾机构向客户提供基金投资组合策略建议的风险特征与客户购买单只基金不同,可能存在基金投资组合策略成分基金风险等级高于基金投资组合策略风险等级的情况。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。

注:本基金投资组合策略风险等级为R3,风险等级依据组合策略整体风险特征评定,组合策略内可能存在风险等级高于组合策略风险等级的基金产品。适合投资客户类型:C3-稳健型、C4-稳健偏进取型、C5-进取型。广发基金基于多维度定量指标,结合投资团队的综合分析,发出发车买入、止盈卖出信号,不代表广发基金对投资收益作出任何保证或承诺,存在因市场环境等因素一直未止盈甚至亏损的可能。广发基金发出发车买入、止盈卖出信号时,系统会将信号发送给客户,客户自行决策是否申购、赎回相关基金份额,可能存在因客户未(及时)根据建议进行操作、自行调整每份投资资金所对应的扣款基准金额或加入本基金投资组合策略时点不同等原因,导致其实际收益率与标准组合策略收益率出现偏离,甚至可能出现亏损的风险。本基金投资组合策略可投资于QDII基金,因此将间接承担QDII基金所面临的海外市场风险、汇率风险、政治风险、法律和政府管制风险、会计核算风险及税务风险等境外投资风险。基金有风险,选择需谨慎。

注:每次发车,系统会将发车买入、卖出信号发送给客户,客户自行决策是否申购、赎回相关基金份额,具体发车买入信号、止盈卖出信号以广发基金指定网络平台页面展示为准