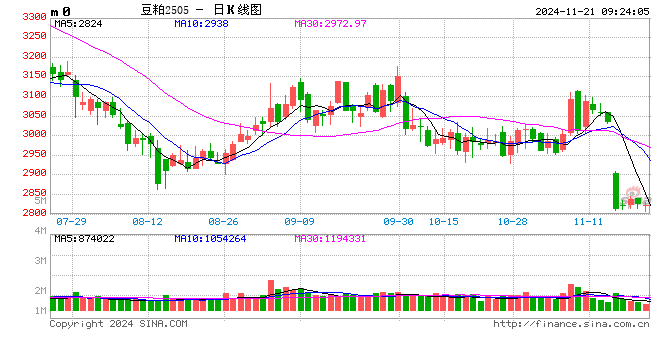

蛋白粕:

周三,CBOT大豆触及两周新低,美豆油下跌约3%,因预期南美大豆丰收,且生物柴油需求存在不确定性。但美豆粕上涨。巴西迎来好天气,作物产量前景良好。阿根廷大豆播种20.1%,较上周提高12.2%,其中核心区域播种35%-40%,南部10%-20%。USDA称,民间出口向未知地销售22.62万吨美豆,向中国销售20.2万吨美豆,24/25年度交付。周四发布的周度出口销售预计在100-160万吨间。海关数据显示,10月中国进口美豆量增长一倍多,但巴西大豆依然是主要来源。国内方面,豆粕偏弱运行,不过远月合约相对抗跌。当前大豆压榨利润良好,且整体库存充足,大豆压榨量保持较高水平。但下游提货积极性有限,豆粕库存降速放缓。由于1月船期大豆采购仍偏慢,未来大豆到港不明朗,对现货构成支撑,豆粕上下空间均有限。操作上,短多参与,或买虚值看涨期权。

油脂:

周三,BMD棕榈油下跌,受出口需求迟滞和芝加哥豆油疲软打压。船运数据显示,马棕油11月1-20日出口下滑1.4%-5.3%。美豆油疲软也给市场外溢压力。原油价格稳定,市场担心俄罗斯供应遭到破坏,而且中国进口有增加,这抵消了美原油库存上升的数据影响。马棕油12月出口关税上调至10%,参考价为4471.39马币。国内方面,油脂表现偏强,棕榈油和豆油上周,菜籽油回落。国内三大油脂去库节奏,但降幅有限。现货市场成交清淡,油厂挺价意愿高。后市菜籽油看政策、豆油关注需求、棕榈油关注进口成本和买船情况。操作上,油脂多单参与同时配置虚值看跌期权。

生猪:

周三,生猪主力2501合约领涨、远期合约跟涨,期价表现近强远弱。当日,生猪1月合约上涨1.27%,3月上涨0.62%,春节前销售转旺成为支持1月报价上涨的阶段性利多。生猪近月2411合约进入到交割月之后价格下行,因交割月成交有限,价格代表性下降。目前,河南生猪市场出栏均价为16.13元/公斤,较昨日涨0.17元/公斤。当地大场120-135公斤良种猪主流出栏价格16.10-16.30元/公斤;中小场120-135公斤良种标猪主流价格15.80-16.00元/公斤,140-150公斤大猪主流出栏价格16.00-16.20元/公斤。下游屠宰企业社会场良种标猪主流收购价格15.80-16.00元/公斤,均重120-130公斤。整体来看,11月集团企业出栏增加,猪价震荡,多空参与积极性不高。11月生猪市场关注焦点集中在节日消费转旺与供应预期增加的双向博弈之中,春节前季节性需求转旺刺激短期猪价反弹。但是,行业预期春节后生猪市场供大于需,预计猪价延续弱势表现,操作维持反弹做空的判断。

鸡蛋:

周三,鸡蛋主力2501合约窄幅调整,日收跌0.31%,报收3523元/500千克。现货价格延续回调,卓创数据显示,昨日全国鸡蛋价格4.25元/斤,环比跌0.05元/斤,其中,宁津粉壳蛋4.15元/斤,环比跌0.1元/斤,黑山市场褐壳蛋4元/斤,环比持平;销区中,浦西褐壳蛋4.44元/斤,环比跌0.11元/斤,广州市场褐壳蛋4.6元/斤,环比持平。终端市场消化平淡,贸易商采购积极性一般,销区各市场按需采购为主,部分市场批发价格下跌。期货价格在经历前期回调后,近两日窄幅调整。短期暂时观望,等待方向指引。关注淘汰与补栏情况对未来供给端影响。

玉米:

周三,玉米主连2501合约再度承压,期价以阴线收盘,日内波动区间收窄。价差方面,因淀粉跌幅大于玉米,米粉价差收缩。当日东北地区玉米价格偏强运行,部分地区跟随期货盘面价格上涨,近期东北地区天气转冷,玉米储存条件有所好转,农户惜售心理增强,深加工企业价格稳定,不再继续下调收购价格,购销活动基本平稳。 销区玉米市场整体表现稳定,购销活动平稳。北港价格略强,但期货价格出现回落,港口贸易商报价以稳为主。目前下游企业玉米库存尚可,普遍维持在40天以上,12月中上旬到货的签单基本完成,无意大量签新单。西南地区到货以西北货源为主,价格以稳为主,部分地区报价略强。新玉米集中上市期,玉米期价缺乏大幅上行的有效支撑,中期上行预期不变,期价维持震荡上行的判断。

标签: 股票什么叫杠杠 basao佰朔品牌 股票杠杆什么意思呀知乎